銀行に預けていれば老後は安心。残念ながらそのような時代は終わりました。

投資はしたほうが良いのではなくしなくてはならないものになりました。

今回は金融投資の基本①(債券/投資信託)についてです。

- 証券会社の仕組みがわかる

- 債券がわかる

- 投資信託がわかる

金融投資の基本①【債券/投資信託】

投資は何のために行うのでしょうか。将来のためにと思う方が多いかもしれません。

もちろんそのような要素が強いのですが、投資により安定的な利回りを出せていれば今この瞬間も新しい挑戦が出来たりといった効果が期待できます。

今後は貯金だけしていても貧乏になるという状況からも、投資をする必要があるのです。

証券会社の業務とは

そもそも証券会社がどのような業務をしているか理解しないと、正しく投資を行うことが出来ません。

証券会社の業務は主に以下の種類があります。色々書いていますが、一言で言えば手数料ビジネスです。

◇委託売買業務(ブローカー)

⇒株や債券を売りたい/買いたい人を

つなげる仲介業務。

◇自己売買業務(ディーラー)

⇒自社で株や証券を買い取ってから売る業務。

(株や債券の在庫を持っておくため)

◇引受業務

⇒国/企業/自治体から株や債券を引き受けること。

売れなかった場合、

証券会社が買い取ることとなる。

◇募集・売り出し業務

⇒国/企業/自治体からの株や債券を扱う点は

引受業務と同様。ただし引受業務と違い、

すべてを買い取る必要はなく、

売れ残りは返品できる。

現在は証券会社がオンラインに移行したことで手数料が下がってきました。

基本取り扱っているものは同じなのでオンラインでの取引がおすすめです。(証券口座開設の手順)

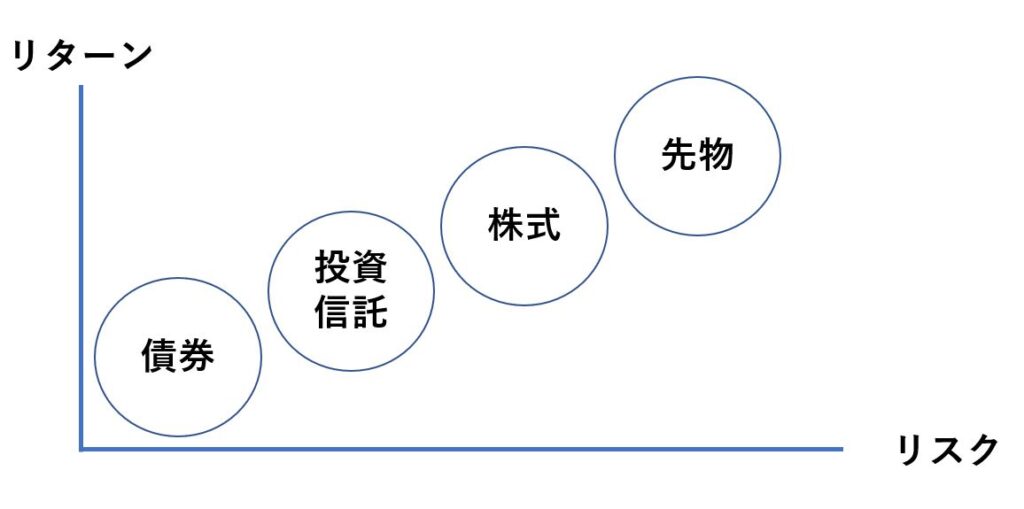

投資の種類はリスクとリターンに応じて主に以下のようなものがあります。

順番にその中身を見ていきます。

債券とは

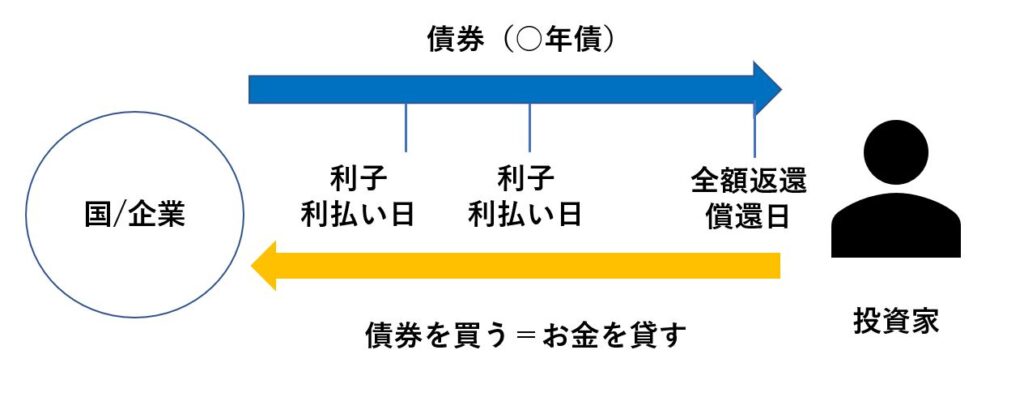

債券の仕組み

債券は国や企業がお金を集めるために発行するものです。私たちはこの債券を買う(お金を貸す)ことより利子を得ることができます。

発行元がつぶれていないかぎり、貸し出し年数の満期にお金は返ってきます。(償還日)

債券の特徴

債券には「価格変動あり」「金利変動なし」「元本保証なし」という3つの特徴があります。

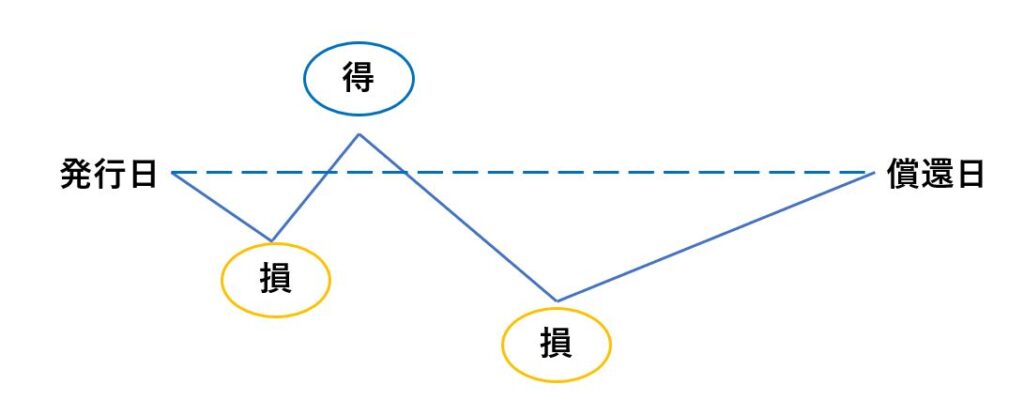

価格変動あり

債券は償還日までの間に売買ができます。その間債券の価格(価値)が変動しているため、発行日で入手した金額により損をしたり得をしたりします。

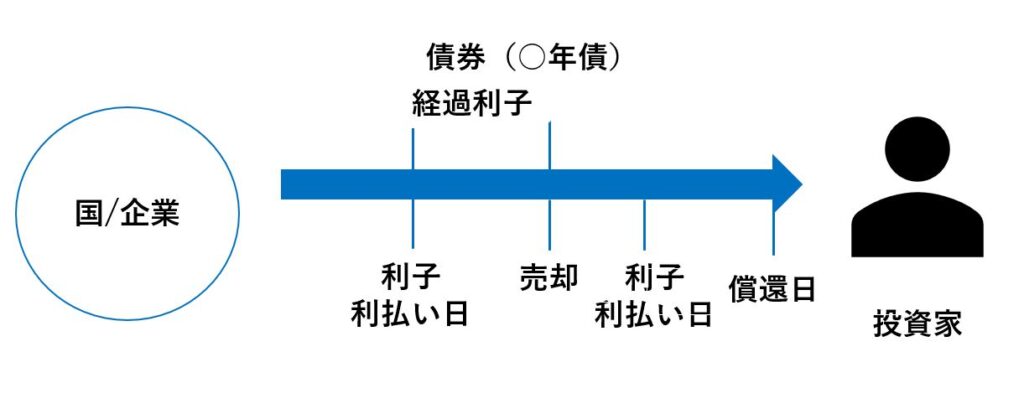

金利変動なし

債券には金利の変動はありません。従って途中で売却した場合は経過利子というものが支払われることになります。

元本保証なし

債券には元本の保証はありません。発行元が潰れたらすべてなくなります。(デフォルト)

定期預金の場合は一定額が保証されるような制度があるのでそこが違いになります。

一般的に定期預金の金利より国債の金利のほうが高く設定されています。少なくとも日本においては国が潰れるリスクはまだ低いため、定期預金するくらいなら国債のほうが良いかもしれません。

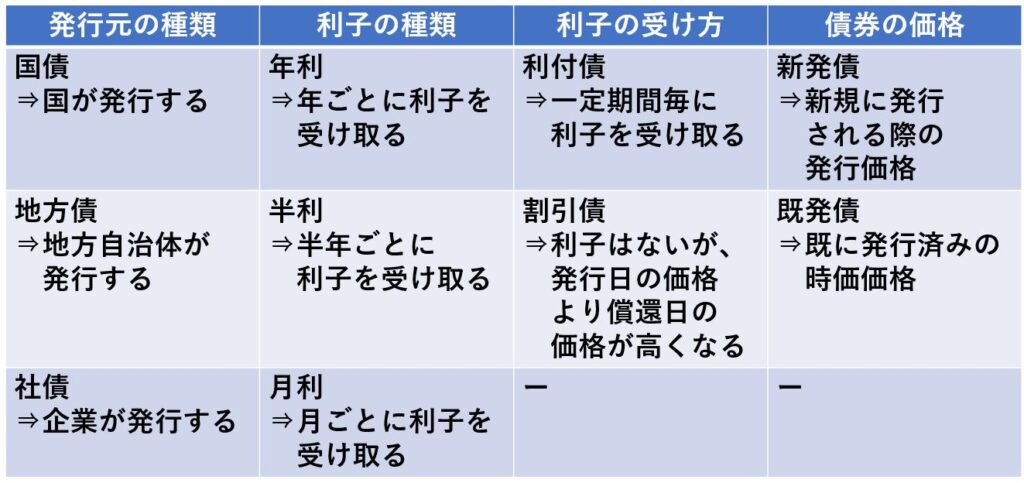

債券の種類

債券には債券の発行元、利子やその受け取り方、価格について以下のような種類があります。

リスクと期間によって価格や利子が変動します。信頼性が高い企業の期間が短い債券はリスクが少ないので利子少ないといった感じです。

近年の債券動向

近年は景気の先行き不透明感から、現金がある企業でも社債を発行し、安い金利でキャッシュを調達するようなケースが見受けられます。

例)儲かっているトヨタでも

社債をガンガン発行して資金調達!

外国債は利子に加え、為替変動によりプラスの利益を得られるという特性があり、国内債券と合わせて購入することでリスク分散を図ることが出来ます。

例)ドル建て外国債を購入

⇒利子を得つつ償還日にドルで返還

⇒円安なら為替分で円に変換した時

さらに追加利益!

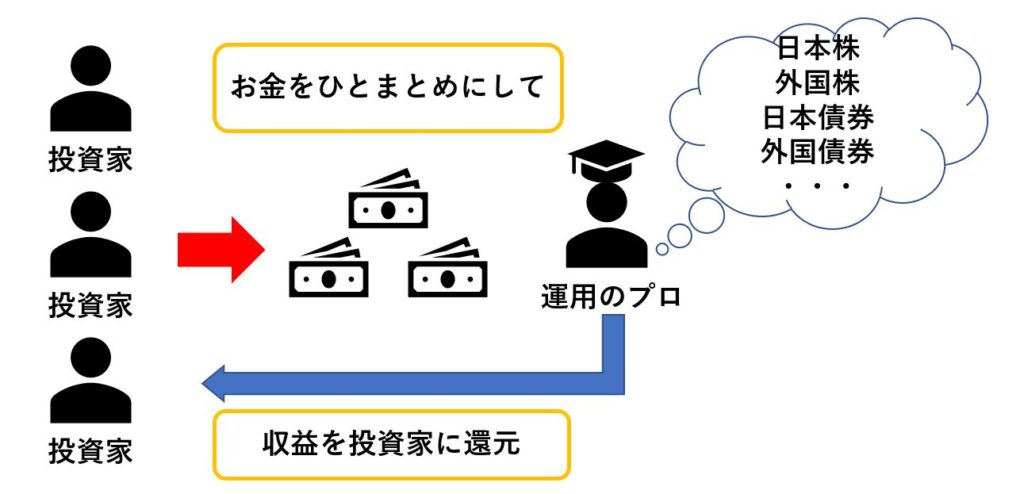

投資信託とは

投資信託の仕組み

投資信託とは、色々な投資家からお金を集め、運用なプロが様々な投資を行い収益を還元する仕組みのことです。

投資信託の特徴

投資信託のメリットは、少額から始めることができ、複数の投資先へリスク分散する手間を運用のプロに任せることで省けることです。

また、仮に販売会社、運用会社・受託会社が潰れても預けた資産が使われることはありません。逆にデメリットは、元本割れの可能性があり、手数料がかかることです。

また短期的な利益は低く、長期保有向けであることも特徴の一つです。

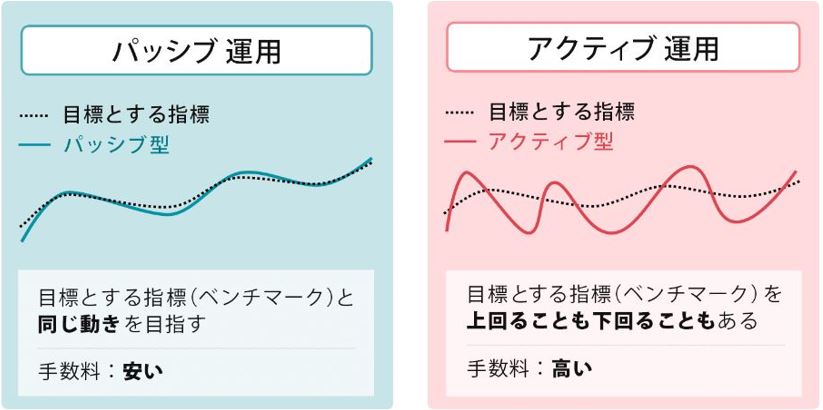

投資信託の種類

大きく分けてパッシブ運用とアクティブ運用があります。

◇パッシブ運用

目標とする指数と同じ動きを目指す運用で

手数料は安い。

例)日経平均

◇アクティブ運用

目標とするベンチマークを上回ることも

下回ることもあり手数料は高い。

例)デイトレード

投資信託の世界では、能動的にアクションするアクティブ運用より、パッシブ運用のほうが利回りが良いというデータがあります。

近年の投資信託の動向

では黙々とパッシブに投資信託をやっていればよいのでしょうか。残念ながらそうとも言えません。

日本はアメリカに比べ各種手数料が高く、儲けが出にくいというデータが出ています。(キャピタルゲイン税の差もある)

あくまで投資信託も「手数料ビジネス」であることを認識し適切に利用していくことが必要になります。

ヘッジファンドの場合は投資信託と違い、残高に対しての手数料であったり、成功報酬型の方式をとっています。

つまり儲けをださないことには、ヘッジファンド自身も儲からないので真剣に頑張ってくれるのです。

投資信託の運用会社が持っている情報よりも、多くの情報を元に運用しているケースもあるため、広く情報をとりながら投資を行うことが重要です。

まずは何故投資をしなければいけないのか、基本的な債券と投資信託の仕組みについて見てきました。

元手が少ないうちにのめりこみすぎても良くないですが、まずは仕組みを理解して実際に取引してみることが一番の勉強になります。

まずは投資信託の積み立てから始めてみるのはいかがでしょうか?!

関連記事:

本記事はオンラインビジネススクールURUの講義内容を元に記載しています。関連記事は以下です。

<金融投資の基本②>

<自己投資が必要な理由>

エックスサーバー/Xserverドメイン/お名前.comで

ブログをはじめよう!

コメント