税金高いな!って思いませんか?笑でも払うものは払わないといけません。

ただし節税スキルを正しく身につければ同じ収入でも多くのお金を残すことができます。今回は青色申告の活用法についてです。

- 控除の仕組みがわかる

- 給与所得を増やさずお金を多く残す方法がわかる

- 青色申告を行う方法

青色申告の活用法

控除とは何か

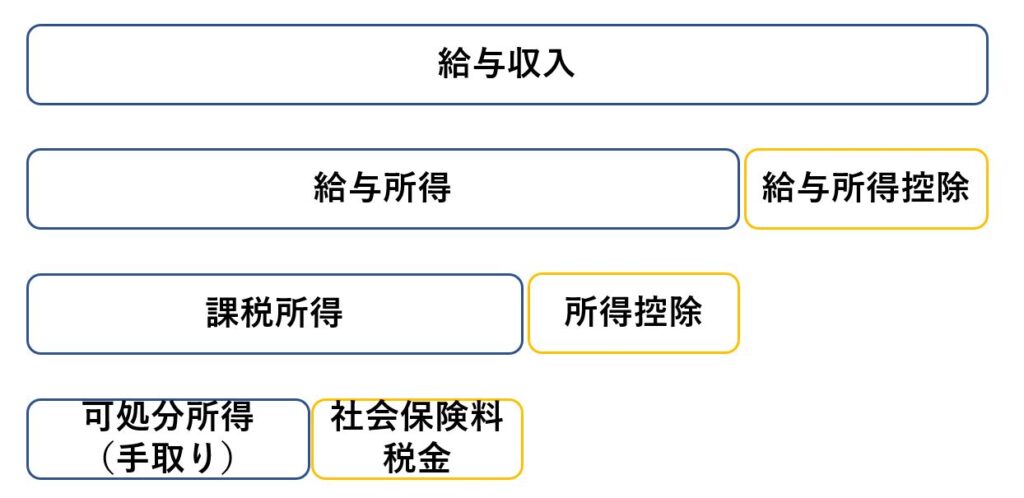

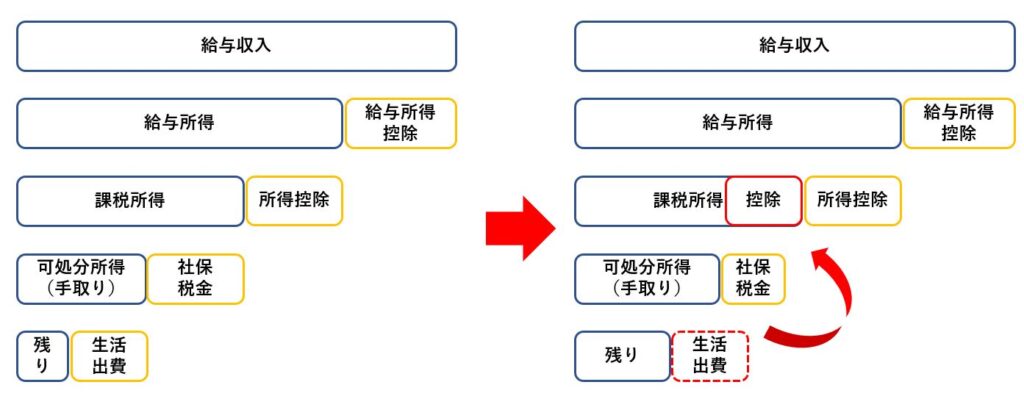

給与明細などに記載のある”控除”とはなんでしょうか。平たく言うと控除とは個々の生活環境の違いを公平に反映させるためのものです。

収入から控除を引いた額に対して税金がかかるので、基本的に控除は良いものです。控除の仕組みをうまく使うことで節税が可能になります。

給与と控除の関係は以下のようになっています。

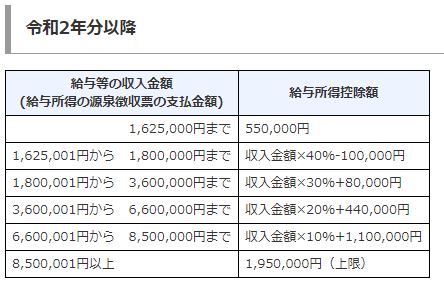

まず最初に給与から引かれる給与所得控除は、国税庁で以下の通り控除額が決められています。

収入が大きいほど控除額は小さくなるわけですね。続けて給与所得に対して所得控除が引かれる場合があります。

所得控除に関しても同じく国税庁に記載があり、様々な個人の事情を加味した控除がります。

ふるさと納税をすると控除が受けられるのでお得!というのはこの所得控除のことなんですね。

そして課税所得から最後に税金と社会保険料が引かれてようやく手取りになります。

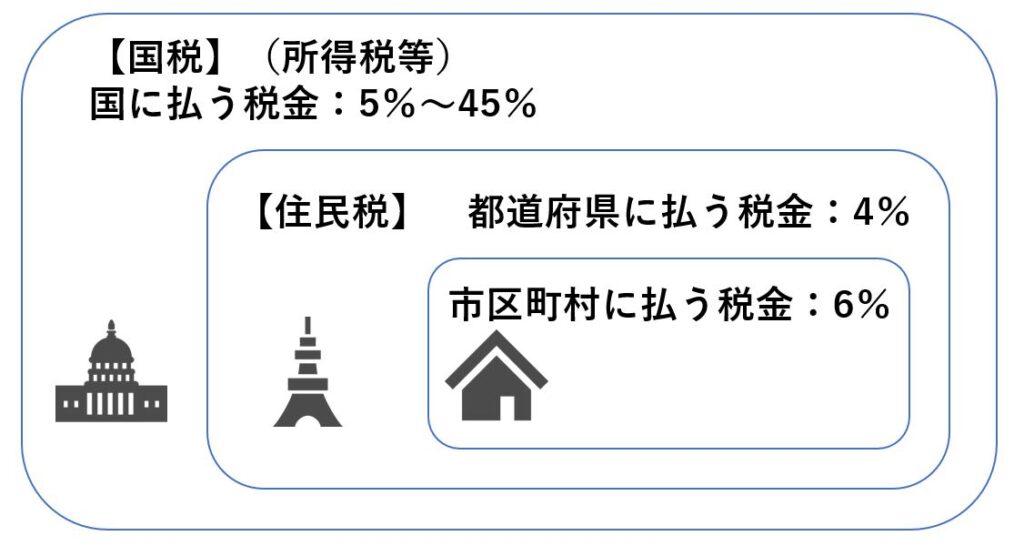

まず税金には大きく国税と住民税があります。

大雑把に言えば、私たちは所得に応じて国税+住民税で15%~55%の税金を払う必要があるわけです。

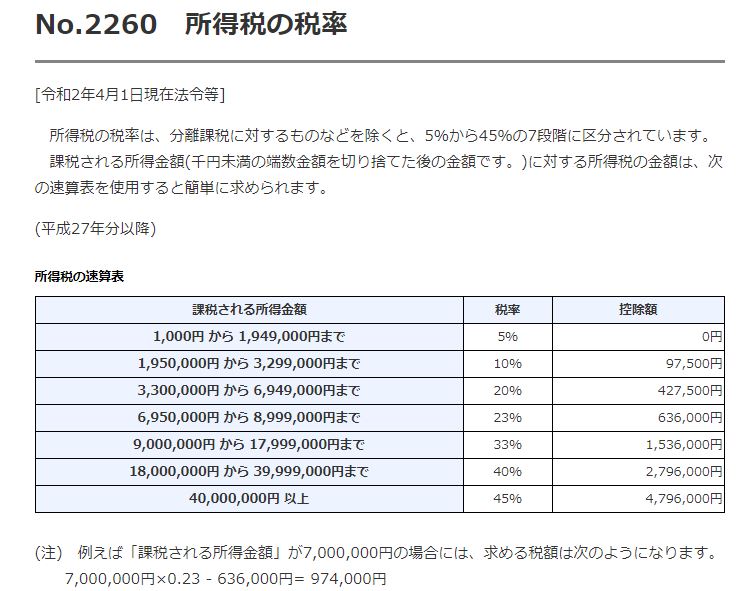

所得税率についても国税庁に記載があります。

社会保険料に関しては課税所得に応じて保険料が決まりますが、課税所得の約15%程度を目安とするとよいでしょう。

FP通信講座のお申込み給与所得を増やさずお金を多く残す方法

この控除の仕組みを使って、給与収入が変わらなくてもより多くのお金を残すことが出来ます。

給与収入を増やすことはもちろん重要ですが、税金の仕組み上どうしても税率が上がっていき、増やした収入ほど手元に残りません。

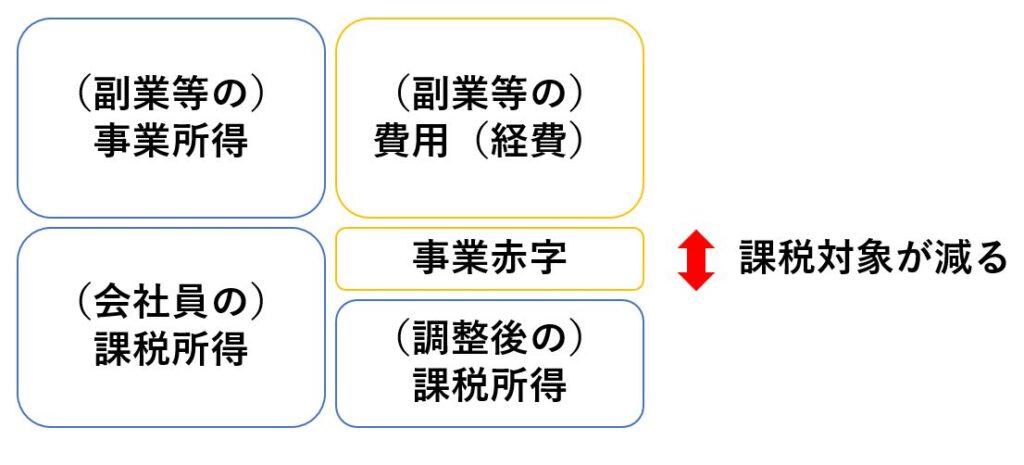

そこで、事業所得を得ることで経費を計上し、その控除により課税所得とそれに伴う税金を減らすことで、手元に残るお金を増やすという方法があります。

*個人事業主なら生活出費を経費にしていいわけではありません

例えば100円のモノを購入する時、税金等を考慮して給与所得は125円必要となります。

⇒給与所得125円-税金等25円-100円=残金0

しかし同じ125円でも事業所得の場合、購入する100円のものを経費として計上することで25円が手元に残ることになります。

⇒事業所得125円-経費100円=25円

また事業所得は、赤字の場合でも損益通算といって3年間は給与所得と合算して計算することができるようになります。

*意図的に赤字にして税金を減らして良いわけではありません

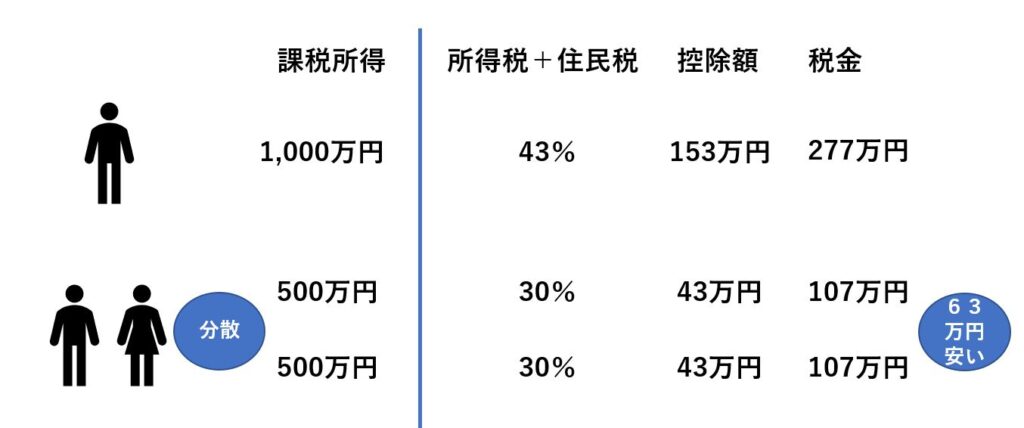

さらに、所得分散を行うことで手元に残すお金を大きくすることが出来ます。

例えば自分が立ち上げた会社の従業員として家族を雇い、役員報酬(経費)として支払うなどがあります。

青色申告を行う方法

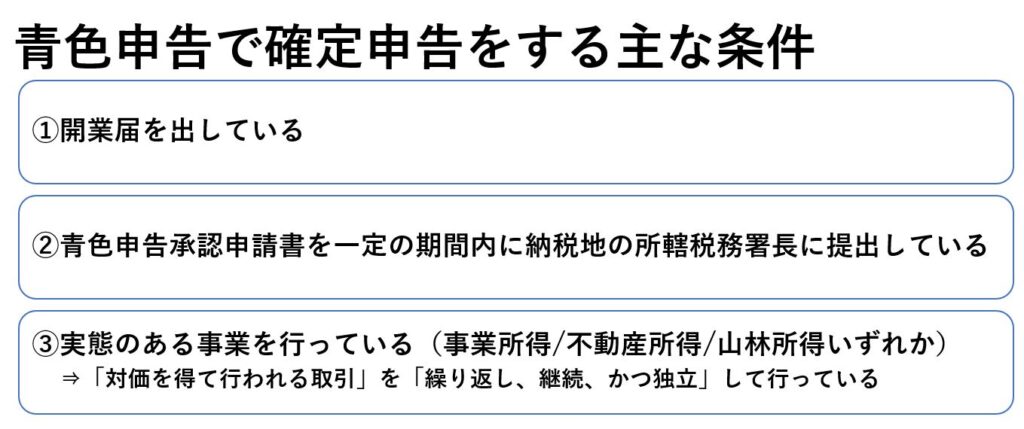

経費による控除を受けるためには、青色申告を行う必要があります。青色申告とは確定申告の種類の一つで、事業所得があることで実施することが出来るものです。

ここで注意しなければいけないのが、サラリーマンが片手間で行う副業は【雑所得】とみなされ事業所得として認められない場合があることです。

開業届を出して、とりあえず利益は0でも経費計上して税金少なくしよう!というのは単なる税金逃れでNGです。

あくまで実態として事業を行い利益を出すことを目指している実態が証明できなければいけません。ただしその活動の上で赤字になることは何も咎められるものではないので、赤字がNGというわけではありません。

小さくても実態を伴う事業収入を得られるようになれば、副収入だけでなくこのような税制メリットを得ることが出来ます。

稼ぐ力と残す力両方をUPしてお金をガンガン増やしていきたいですね!

関連記事:

本記事はオンラインビジネススクールURUの講義内容を元に記載しています。関連記事は以下です。

<年末調整を忘れて確定申告をする羽目になった話>

エックスサーバー/Xserverドメイン/お名前.comで

ブログをはじめよう!

コメント